①4月30日晚间,琼中黎族苗族自治县农村信用合作联社股份有限公司发布公告称,已收到监管部门同意海南农商银行开业的批复;

②今年获批筹建的三家省级农商银行中,四川农商联合银行、广西农商联合银行均于年初开业。

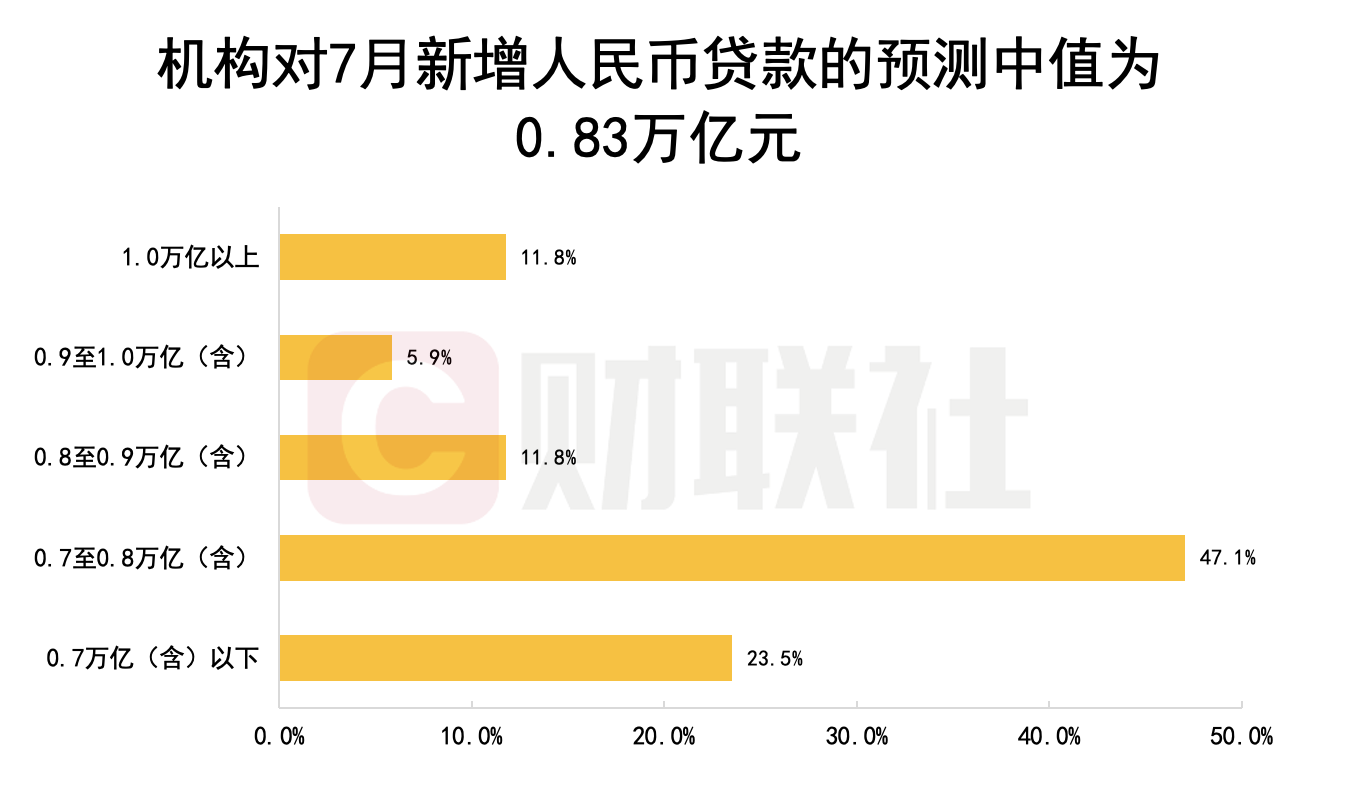

财联社8月3日讯(记者 徐川) 新一期财联社“C50风向指数”结果显示,7月新增人民币贷款或因6月投放超预期而季节性偏低,市场机构的预测中值为0.83万亿元,但由于去年同期基数较低,仍维持同比多增。

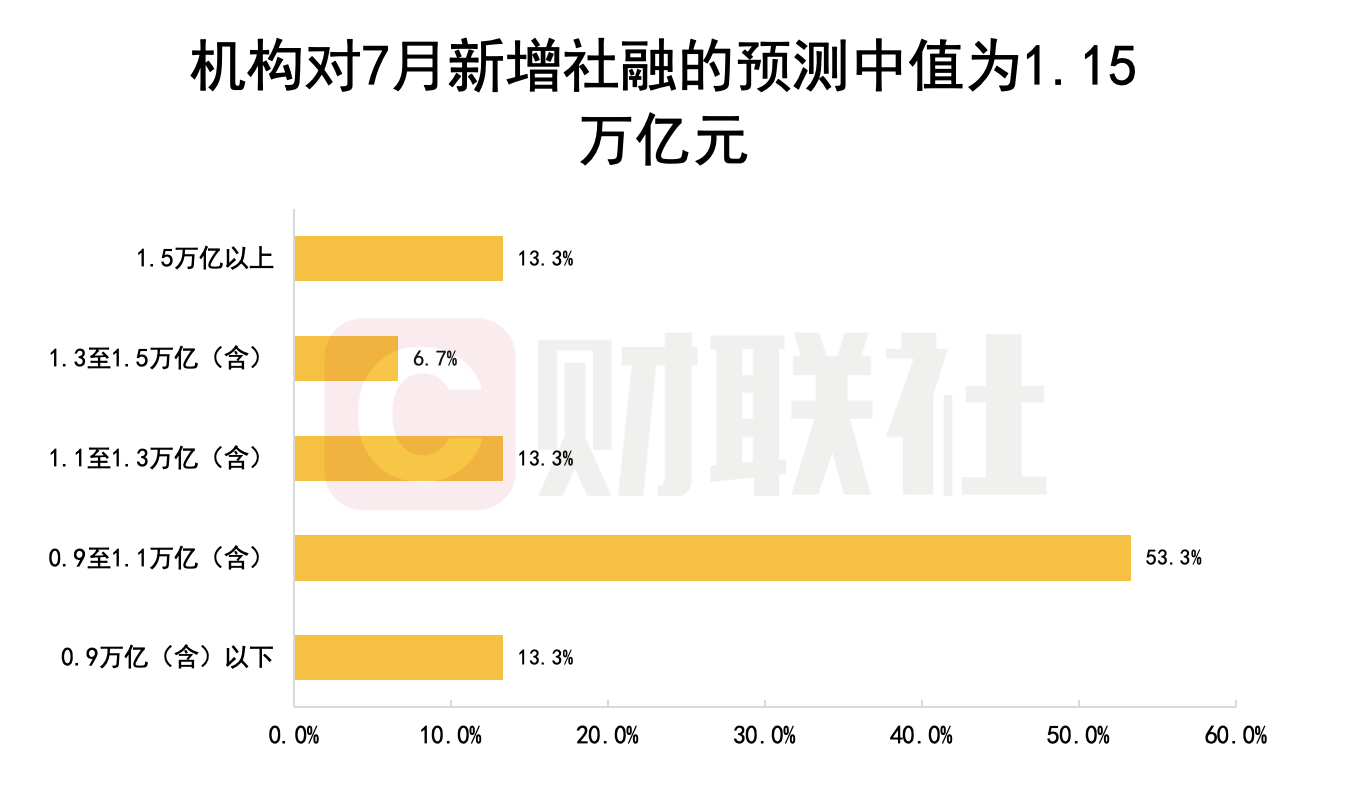

同时,社融将继续支持实体经济改善,机构对7月新增社融的预测中值为1.15万亿元,或由上月的同比少增转为多增。其中,前一月政府债券融资的负向拖累或有明显减轻。

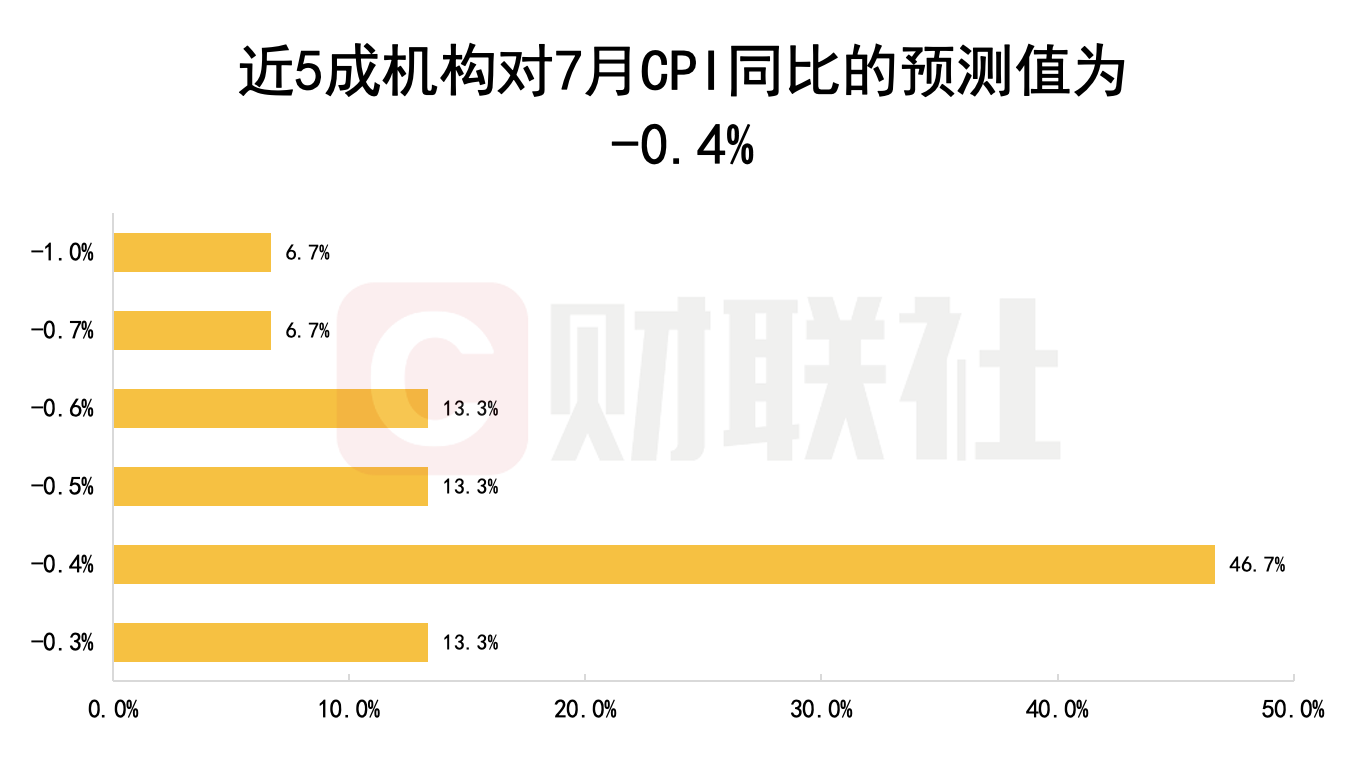

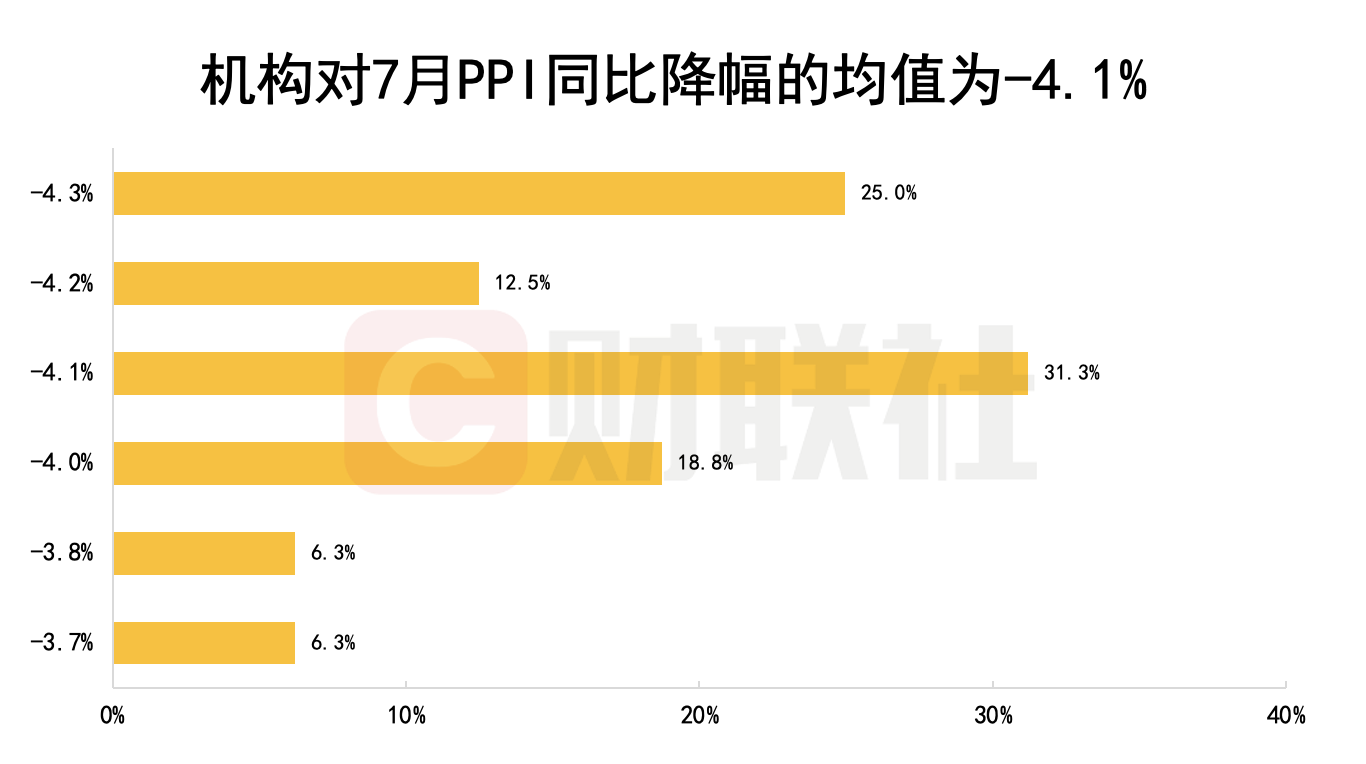

物价方面,多数机构预测显示,7月CPI同比或跌至年内低点,预测中值为-0.5%,或自2021年2月后再度跌入负值区间;但同时,PPI同比降幅有望迎来改善,预测中值为-4.1%,较6月有明显收窄。

“C50风向指数调查”是由财联社发起,由市场中的各类研究机构参与完成,结果能够较为全面地反映市场机构对于宏观经济走势、货币政策感受以及金融数据的预期。本期共有10余家机构参与调查。

7月CPI同比或转负值 PPI降幅有望收窄

6月CPI同比进一步降至0%,创下自2021年3月以来新低;同时,PPI同比下降5.4%,降幅比上月扩大0.8个百分点。

对于7月CPI同比读数,多家机构预测或将跌至年内低点,预测中值为-0.5%,预测最高、最低值分别为-0.3%、-1.0%,有近5成参与机构的预测值为-0.4%。

“在高基数作用下,7月CPI同比预计进一步下行至年内低点-0.4%。”植信投资研究院研究员丁宇佳表示,去年同期在猪周期上行和持续高温多雨天气影响下,猪肉、鲜菜价格大幅上涨导致CPI食品项远超季节性,高基数或对本期CPI同比构成压制。

具体在食品项中,丁宇佳预计,7月鲜菜价格受天气扰动较小,由涨转跌;而夏季水果集中上市,价格降幅较大;此外,传统猪肉消费淡季,猪肉价格仍在磨底,跌幅有所收窄。

另在非食品方面,浙商证券首席经济学家李超指出,今年暑假期间,人员流动性较强,出行需求增加,文化和旅游市场也延续复苏,带动住宿等相关服务业需求上升,预计核心CPI有望底部企稳。

另一方面,7月PPI同比降幅有望收窄,市场机构的预测中值为-4.1%,较上月收窄1.3个百分点。其中,有超过三成机构的预测值为-4.1%。

北京大学国民经济研究中心分析显示,“7月国际油价主要受产油国减产影响有所回升,带动国内工业上游生产资料价格回弹,生活资料价格也受中下游工业需求回温影响有所回升”。该机构预计,7月PPI或同比下跌4.1%,较上期上升1.3个百分点。

财通证券首席宏观分析师陈兴表示,7月以来,国际油价有所上涨,而国内具备定价主导权的煤价和钢价双双走高,考虑到基数效应的影响,预计7月PPI同比增速降幅或收窄至-4.1%。

预计7月信贷增量偏低 仍维持同比多增

6月信贷数据超出市场预期。当月新增人民币贷款3.05万亿元,创下自2001年有记录以来新高,比上年同期多增2296亿元。

作为季初月份,7月信贷增量或受到季节性影响而偏弱。市场机构对7月新增人民币贷款的预测中值约为0.83万亿元,高于去年同期的0.68万亿元,但低于2021年同期的1.08万亿元,预测最高、最低值分别为0.6万亿元、1.3万亿元。

从总量上看,广发证券银行联席首席分析师王先爽认为,6月信贷增量超预期可能对7月信贷有一定透支,但去年信贷基数不高,银行体系可能用票据填补部分规模缺失。他预计,7月信贷增量为0.8万亿元,同比多增约0.12万亿元。

分贷款期限来看,去年同期的企业、住户短期贷款分别减少3546亿元、269亿元。有机构预计,与去年同期相比,今年7月的短贷数据或有一定程度改善。

国泰君安首席宏观分析师董琦预计,7月企业短贷负增约2000亿元,较去年同期水平多增1546亿元,企业短贷逐步回归季节性水平。

“今年6月企业短贷显著冲高,预计7月环比回落幅度也会较大。”天风证券首席固收分析师孙彬彬表示,另从企业现金流角度考虑,7月制造业PMI小幅反弹至49.3%,但仍低于50%荣枯线,因此预计企业短贷同比略有少减。

另对于票据融资,孙彬彬表示,结合票据转贴利率观察,票据利率在7月末下行,预计表内票据融资较前月环比上升。

在中长期贷款方面,董琦认为,在政策引导与支持下,企业中长贷仍延续积极态势,预计7月新增规模约6000亿元,同比多增约2541亿元;但由于7月商品房、二手房销售有所走弱,预计居民中长贷新增2000亿元,低于往年正常水平。

新增社融转为同比多增 政府债融资拖累减轻

社会融资方面,6月新增社融4.22万亿元,环比5月多增2.67万亿元,但比上年同期少9859亿元,主要拖累项来自政府债券融资,同比少约1.08万亿元。

预测显示,7月新增社融有望恢复同比多增,市场机构的预测中值为1.15万亿元,上年同期为7561亿元。其中,有超过一半的机构预测值落在0.9至1.1万亿元区间内。

分结构来看,6月政府债券融资的拖累作用在7月将有所减弱。同比数据显示,去年7月的政府债券净融资为3998亿元。

王先爽表示,预计7月政府债净融资0.35万亿,同比略少增0.05万亿,但负向拖累较前期明显减轻,由于今年财政节奏后置明显,8至12月政府债有望同比多增约1.8万亿,对社融增速形成明显正贡献。

中信证券宏观研究团队指出,考虑到7月24日政治局会议提出“加快地方政府专项债券发行和使用”,预计后续政府债发行可能加快,成为支撑下半年社融的重要力量之一。

另在表外方面,去年7月未贴现银行承兑汇票、信托贷款分别减少2744亿元、398亿元,而委托贷款增加89亿元,表外三项融资合计减少3053亿元。

“7月表外融资或合计减少2400亿元。”招商证券首席银行业分析师廖志明表示,融资需求偏弱会影响票据新开票,以及票据新规大幅缩短票据最长期限,可能使得票据总规模萎缩,预计7月未贴现下降2400亿;信托贷款余额或相对平稳,或减少100亿;委托贷款或增加100亿。

MLF到期量增大 三季度或迎来降准

回顾7月资金面,受税期、缴准影响,资金利率于上旬持续上升。在下旬后,央行加大对资金面的呵护力度,资金利率整体平稳,跨月流动性压力不大。

多家机构预计,8月或存在一定流动性缺口。中信证券首席经济学家明明表示,8月流动性缺口可能为30726亿元,处于年内次高水准。“8月一般存款往往季节性多增,而银行缴准压力或抬升,同时在专项债发行前置的要求下,政府债发行、财政性存款增长可能对流动性市场形成一定抽水,叠加MLF到期压力较高,8月可能存在一定的流动性缺口。”明明说道。

另据民生证券首席固收分析师谭逸鸣测算,8月银行体系资金或减少3650亿元,或形成一定流动性缺口,而在宽信用持续推进下,信贷投放加速或消耗超储,再考虑到8月地方债发行放量,节奏加快,叠加下半年MLF到期规模较大,或对资金面产生一定扰动,央行需给出积极行为给予对冲。

值得注意的是,8月MLF(中期借贷便利)到期量上升至4000亿元,央行公开市场将如何应对?对此,东北证券首席宏观分析师张陈预计,8月央行为呵护流动性合理充裕,将多数续作。

此外,下半年每月MLF的到期量也较大,9月至12月分别为4000亿元、5000亿元、8500亿元和6500亿元。

面对MLF大额到期量,有多家机构预判,三季度或迎来年内第二次降准。

明明认为,在总量和结构工具箱打开的环境下,央行通过降准对冲流动性缺口的必要性回升,8月降准落地的可能性相对较高。

“央行降准的窗口愈发临近,有不低的概率在三季度,8-9月或存在一次降准,幅度或为0.5个百分点,以释放中长期资金补充负债端进而推动宽信用,进一步配合MLF投放稳定市场信心。”谭逸鸣亦表示。

植信投资研究院指出,央行将合理调节公开市场操作规模,继续保持市场流动性合理宽裕;8-9月可能会小幅降准0.25个百分点,平稳置换到期的8000亿元MLF,继续推动金融机构降低企业与居民的融资难度与借贷成本。