①私募新规节前落地,业内反馈正式文件比征求意见稿“温和”;

②业内解读侧重业务实操,量化、雪球等衍生品之外,债券类固收产品影响同样较大。

财联社6月14日讯(记者 黄靖斯 肖斐歆)资本倾斜、人力投入、网点优化、架构重组,今年来,券商对财富管理业务的发力图谱更为清晰可见。

一是资金支持上,财富管理得到了更多的倾斜投入,这在中金公司、财达证券、国联证券、天风证券的再融资方案中都有显著体现,券商正从战略层面提升对财富管理的重视程度。

二是投顾队伍朝着“质”“量”提升双向发力,近年来,招商证券、中信证券、中金公司、国信证券和国泰君安投顾增员速度领跑行业;广发证券、中金财富、国泰君安、国联证券、银河证券则长期专注于对投顾能力的塑造和打磨,并已初见成效。

三是在优化与升级的道路上,券商分支机构演变出各有特色的形态与功能,比如集中资源加大在国家重点区域的网点铺设,利用数字化网点实现财富管理提质增效,再比如发展为扎根园区服务企业发展的综合金融平台。

四是以组织架构转型提升财富管理的战略地位,这既包括前期的国泰君安、兴业证券、天风证券,也包括今年来有所行动的中信证券、国元证券、国联证券、东吴证券、广发证券等。

从资金、人力、网点到组织,证券公司财富管理转型并非朝夕之功,这在先行者的案例当中已充分体现。对此,中金公司研究团队的建议是,财富管理业务经营需要持之以恒,方能沉淀核心优势。“作为2C业务,财富管理面向的客群数量较大且客户画像复杂,综合类机构的商业模式更是链条冗长,需要高效组织人力、科技和管理要素。因此,财富管理业务转型应徐徐图之,需要长期的投入和持续的模式优化。”中金公司表示。

面对投入与产出的强相关性,有行业人士感慨:投入不一定行,不投入万万不行。

财力投入:财富管理战略性投入日渐增多

如何量化一家证券公司对财富管理的投入力度?定增、配股等真金白银的资金倾斜往往是最直接的体现。

通常而言,自营或两融等重资本业务往往构成了券商融资投向最常见的配方,但在资本节约型、高质量发展的主基调下,增厚财富管理资本实力越发成为券商聚焦主责主业、优化资源配置的共同选择,这在近期修改定增方案的两家券商身上体现得尤为明显。

5月30日,财达证券宣布将50亿元定增预案做出调整,在募资投向上拆匀拆细是最大的看点。调整前,财达证券在业务的定向输血仅包括两融(15亿元)及自营业务(20亿元),而调整后的方案则更强调“雨露均沾”,包括财富管理、投行、资管等轻资本业务,募资金额均为不超过5亿元。相应的,新方案中不再保留两融业务,且减少了自营业务(5亿元)的投入比重。

无独有偶,6月9日,国联证券同样在募资总额及细化投向两个方面上,对定增方案做出了调整。尽管在新版募资方案的具体投向上,并未出现财富管理等字眼,但在后续的可行性报告中,国联证券明确透露了在财富管理上战略投入的决心——公司将通过募集资金的投资使用,加强财富管理服务能力,继续扩大财富管理客户规模、提高居民财产性收入。

天风证券同样是典型案例。4月28日,天风证券发布定增公告称,向控股股东定向增发不超过40亿元。除了20亿元偿债补流外,增厚财富管理业务(15亿元)资本实力是公司本次定增募资的重头戏,前者投入金额甚至达到投资交易业务(5亿元)的3倍。

在中金公司高达270亿元的配股方案中,财富管理同样占据一席之地。2022年9月,中金公司公布了270亿元的配股发行预案。从募资投向来看,240 亿元将用于支持五大业务发展的资本金需求,财富管理就是其中之一。对此,中金公司表示,希望扩大两融等传统业务及其他新型资本中介业务规模,通过优质产品和一站式综合服务,推进买方投顾模式转型升级。

人力投入:券商加大投顾质与量的双提升

如果说客户数和AUM是财富管理业务的基本盘,那么,投顾作为直接面向客户的核心力量,已然成为帮助券商完成财富管理触达客户“最后一公里”的关键触角。

因此,在券商对财富管理的战略性投入版图之上,投顾作为智力资本要素同样不可或缺,这既体现为券商在投顾人数“量”方面的大举扩容,也体现为在投顾能力“质”的不断提升上。

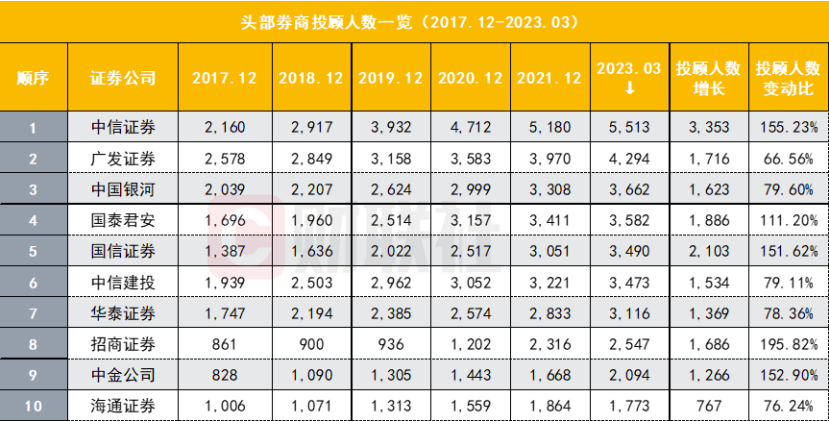

在投顾的绝对数量上,哪家券商占据更大的优势?记者对2023年一季度各头部券商的投顾人数进行了统计。

数据显示,中信证券(5513人)在人数遥遥领先,不仅是唯一一家投顾人数超5000的券商,还超出排名第二的广发证券(4294人)逾1000人。投顾在3000人以上的券商还有银河证券(3662人)、国泰君安(3582人)、国信证券(3490人)、中信建投(3473人)和华泰证券(3116人)等。在头部券商当中,招商证券(2547人)、中金公司(2094人)和海通证券(1773人)的投顾人数则相对靠后。

对于财富管理而言,2018年称得上是行业密集发力的重要分水岭,因此对比2017年底和2023年一季度投顾人数的变化,可明显比对各头部券商在人员布局上的投入力度。

从人数绝对值变化来看,相较2018年,样本券商中增长领跑是中信证券(+3353人)、国信证券(+2103人)和国泰君安(+1886人),垫底的是海通证券(+767人);从增速上看,招商证券(+195.82%)排在第一,增速超过100%的券商还有中信证券(+155.23%)、中金公司(+152.90%)、国信证券(+151.62%)和国泰君安(+111.20%)。

有了数量上的基本盘,各券商对投顾能力的提升成为关键。如何通过长期投入提升投顾队伍的整体素质?各券商也纷纷交出答卷。

比如,广发证券自2016年起,每年定期开展“星·投顾”项目,对投顾进行成体系的封闭式培训,连续投入资源以加强投顾队伍培训体系建设;中金财富的做法是,总部协同优化投顾体系,进一步提升其投顾专业性、品牌影响力;国泰君安构建了以投顾金才、理财金才和数智金才为核心的投资顾问和数字化人才培养体。

国联证券则在2022年实现财富规划师队伍逆势扩张,初步建成内训师体系;银河证券的路径是,通过线上线下、内部协同搭配外部合作、实现分级分类培训来提高投顾的综合服务能力。

网点铺设:线下网点蜕变为“全能销售”终端

随着线上渠道对主力客群渗透率的逐步提升,近年来裁撤网点成为不少券商为减负及降本增效的重要考量。尽管如此,在资本市场机构化程度不断提升的过程中,线下网点仍是券商提升市占率的重要展业场所,尤其对于机构及高净值客户而言。

经过不断的探索与改革,在优化过程中,券商分支机构早已演变出各有特色的形态与功能。

一是优化布局,加大在国家重点城市重点区域的网点铺设。记者对Top10券商在重点地区的网点数量进行了统计,银河证券以376家分支机构排名第一,排在其后的是广发证券(255家)、中信证券(248家)、国泰君安(245家)、中信建投(230家)、华泰证券(205家)、招商证券(201家)、海通证券(195家)、中金公司(174家)和国信证券(152家)。

注:重点地区指长三角、粤港澳、京津冀、中部地区、川渝陕等

二是以数字化“新引擎”撬动基础客群财富管理的长尾效应,越来越多的智慧营业网点开始走进视野。比如,中金财富华侨城智慧营业厅的特点在于敏捷化+智能化加持;国泰君安数字型财富中心则致力于推动实现网点从牌照经营向客群经营的转变;国信证券智慧营业厅讲究的是沉浸式体验、智能化服务和智慧化互动;安信证券智慧营业厅在智能柜员机上引入智能化工具,实现了业务运营模式的优化和创新。

三是推动传统的经纪业务网点向扎根园区服务企业发展的综合金融平台转型,海通证券是典型。海通证券正加快推动分支机构改革,从服务社区的传统经纪业务网点,向扎根园区服务企业发展的综合金融平台转型。数据显示,2022年海通证券分支机构共实现利润33.4亿元,其中11家分公司利润贡献达亿元以上,8家营业部利润贡献超5000万元。

以上种种探索无不透露出,在财富管理的背景下,券商营业网点不再是简单的开户和交易的物理场所,而是逐步蜕变为提供综合服务方案的“全能销售”终端。

成果检验:投入+时间是财富管理的必要条件

无论是资金、人力、网点还是组织,从投入到增长,从营收到利润,证券公司财富管理实现无法一蹴而就,国外经验也足以证明,瑞银、摩根士丹利等的组织架构演进经历了十几年,发展前期关注业务规模、投顾人数等,对成本投入有一定容忍度;招行零售业务也经历了近20年的沉淀、3 次转型才成就当下的护城河。

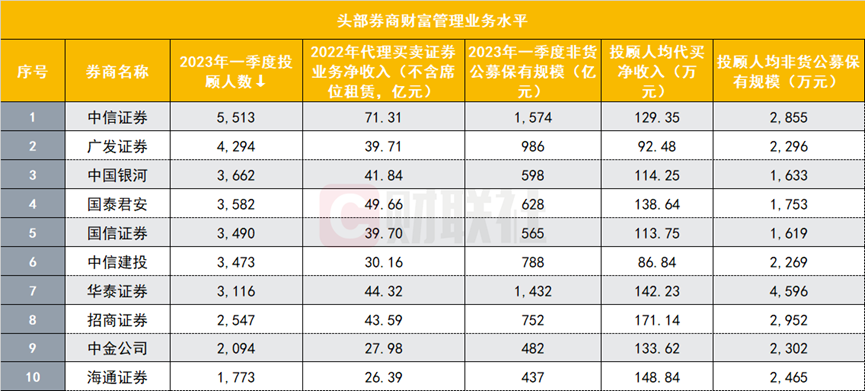

虽然步履维艰,但从代理买卖证券业务净收入(不含席位租赁)与非货公募保有规模等“含财率”指标在数据及排名上的变化,已经证实了券商在投顾、网点等方面长期投入的必要性。记者注意到,在这上述指标发面,财富管理业务投入较多的券商表现大多有可圈可点之处。

中信证券作为投顾人数唯一破5000的机构,网点数量在头部券商中也居前,其2022年代理买卖证券业务净收入为71.31亿元、2023年一季度非货公募保有规模为1574亿元,均为行业第一。此外,2022年,公司公募基金投顾业务累计签约客户近14万户、累计签约资产超百亿元,公司经纪业务收入排名保持行业第一。

广发证券投顾人数位列第二,在重点区域布局的网点数同样排第二,对应的,公司今年第一季度非货公募保有规模以986亿元排名行业第三。此外根据年报数据,2022年,广发证券的财富管理业务在外部市场环境较不利等影响下仍取得良好发展,代销产品净收入和公私募保有额市占率均创历年新高。

国泰君安是近年来投顾队伍量质齐升的典型,反映在业务指标上,公司2022年代理买卖证券业务净收入为49.66亿元,位于行业第二。2022年末“君享投”投顾业务客户资产保有规模57.22亿元同比增长88.6%,其中,公募基金投顾签约客户资产保有规模18亿元、较上年末增长229.7%。

为提升财富管理的产出效率,将投顾人均战斗力发挥到极致也是一种思路。以投顾人均代买净收入为例,排名前五的分别是招商证券(171.14万元)、海通证券(148.84万元)、华泰证券(142.23万元)、国泰君安(138.64万元)和中金公司(133.62万元)。再看今年一季度投顾人均非货公募保有规模,战斗力排名居前的券商同样有华泰证券(4596万元)、招商证券(2952万元)、海通证券(2465万元)和中金公司(2302万元)。

换个角度看,人均产出也有天花板,保持战斗力的基本,还在于坚定的战略定力与持续的生产投入。

道阻且长、难而正确,财富管理业务作为一项难度较高的系统性工程,产品引进、业务系统、队伍建设、营销推广等多方面的建设都需要投入大量的资源,是一个前期投入大且进展较为缓慢的过程,这一规律普遍适用于处于不同梯队、发展阶段的券商。

至于“难”和“慢”的原因,中金公司曾在研报中分析,主要在于综合类财富管理机构商业模式链条冗长,需要高效组织协调人力、科技和管理要素,此外,转型动力及投行文化如何与财富管理文化兼容共生等问题都需要券商用时间回答。因此,该团队建议,财富管理转型短期无法一蹴而就,功成更需时间沉淀,人力、科技与管理要素等战略性投入一个都不能少。