①2025年A股新开户2744万户,同比增10%,其中机构开户大增35%;

②沪市投资者达2.64亿,股市赚钱效应与政策支持为主要推手;

③2744万户是2022年以来的年度新开户最高水平。

财联社6月10日讯(记者 黄靖斯) 券商资管业务已成合规监管“重灾区”。6月9日深圳证监局披露两家券商具体的违规情况,分别是五矿证券和银泰证券。

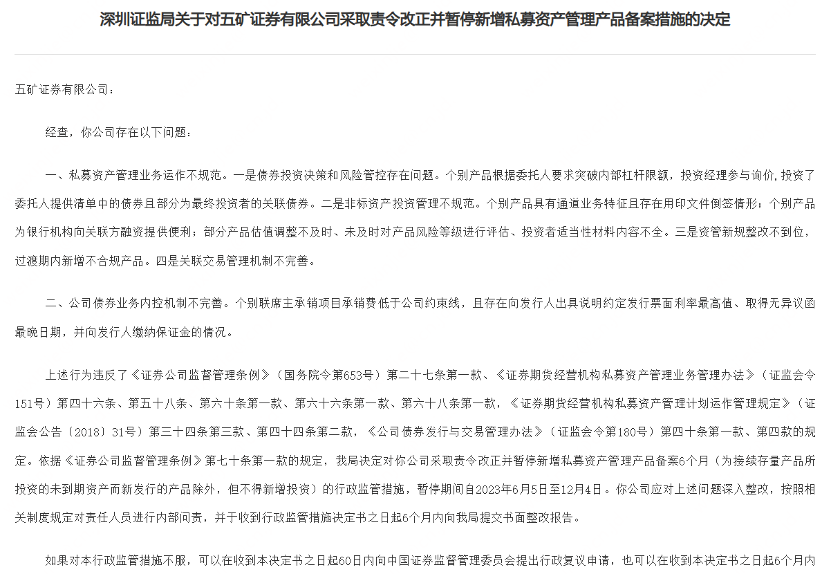

五矿证券的问题主要出在私募资产管理业务运作规范及债券业务内控不完善上。基于此,深圳局对五矿证券采取责令改正并暂停新增私募资产管理产品备案半年的措施。

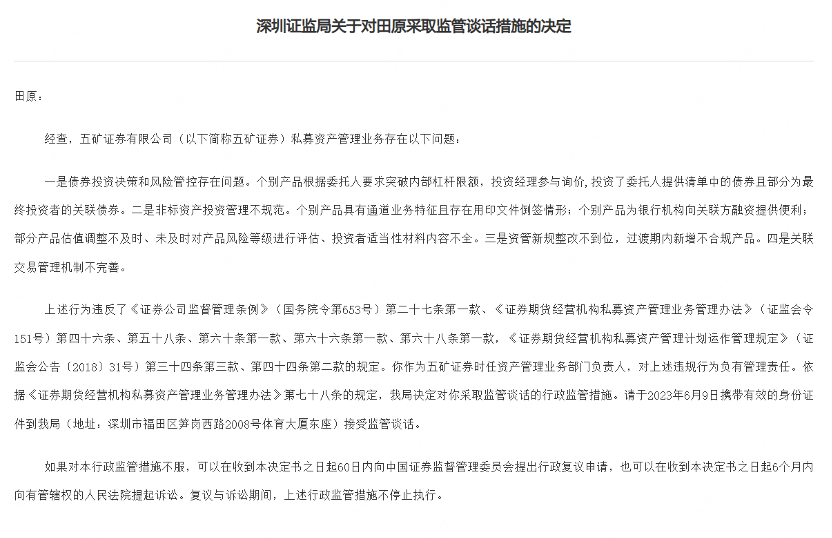

五矿证券两名相关负责人同样被罚,分别是公司时任分管资产管理业务的高管郑宇,以及时任资产管理业务部门负责人田原。深圳局认为郑宇和田原对上述违规行为负有管理责任,对两人采取监管谈话的行政监管措施。

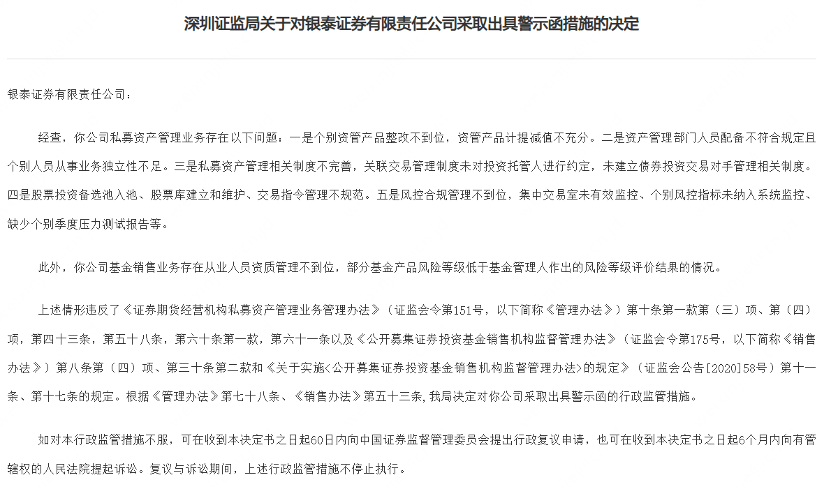

银泰证券的情况也类似,因私募资管业务存在产品整改、人员资质、管理制度、合规风控等多方面的漏洞,公司被出具警示函。

今年以来,券商资产管理业务的合规监管不断收紧,据不完全统计,包括太平洋证券、国都证券、英大证券、首创证券、长城国瑞证券、华福证券、信达证券、五矿证券和银泰证券在内的9家券商已累计收到14张罚单,问题主要出在违规新增产品、尽职调查不规范、其他内控不规范、独立性不足、运作不规范及未有效履行投资管理职责等方面。

五矿证券两名相关负责人同被牵扯

因私募资产管理业务运作不规范,五矿证券遭到深圳证监局的“一案三罚”。除责令整改外,五矿证券更被要求暂停新增私募资产管理产品备案6个月(为接续存量产品所投资的未到期资产而新发行的产品除外,但不得新增投资),暂停期间自2023年6月5日至12月4日。

具体来看,五矿证券在私募资产管理业务运作上存在四点不规范。

一是债券投资决策和风险管控存在问题。个别产品根据委托人要求突破内部杠杆限额,投资经理参与询价,投资了委托人提供清单中的债券且部分为最终投资者的关联债券。

二是非标资产投资管理不规范。个别产品具有通道业务特征且存在用印文件倒签情形;个别产品为银行机构向关联方融资提供便利;部分产品估值调整不及时、未及时对产品风险等级进行评估、投资者适当性材料内容不全。

三是资管新规整改不到位,过渡期内新增不合规产品。

四是关联交易管理机制不完善。

除此之外,五矿证券债券业务因内控机制不完善同样被点名,被罚事由主要包括个别联席主承销项目承销费低于公司约束线,且存在向发行人出具说明约定发行票面利率最高值、取得无异议函最晚日期,并向发行人缴纳保证金的情况。

因对上述违规行为负有管理责任,五矿证券资管业务相关负责人也受到波及,时任分管资产管理业务的高管郑宇、时任资产管理业务部门负责人田原双双被采取监管谈话措施的决定。

资管业务四项违规,银泰证券被警示

无独有偶,同一天因资管业务吃罚单的还有银泰证券,公司被采取出具警示函的行政监管措施。根据深圳局罚单,银泰证券被指出的四点问题为:

一是个别资管产品整改不到位,资管产品计提减值不充分。二是资产管理部门人员配备不符合规定且个别人员从事业务独立性不足。三是私募资产管理相关制度不完善,关联交易管理制度未对投资托管人进行约定,未建立债券投资交易对手管理相关制度。四是股票投资备选池入池、股票库建立和维护、交易指令管理不规范。五是风控合规管理不到位,集中交易室未有效监控、个别风控指标未纳入系统监控、缺少个别季度压力测试报告等。

此外,银泰证券还存在基金销售业务存在从业人员资质管理不到位的合规漏洞,部分基金产品风险等级低于基金管理人作出的风险等级评价结果的情况。

今年券商资管业务已收到罚单14张

资管业务合规风险频发,今年以来已有9家券商及其分支机构、相关负责人先后“触雷”,收到的罚单数量已达到14张,涉及的券商包括太平洋证券、国都证券、英大证券、首创证券、长城国瑞证券、华福证券、信达证券、五矿证券和银泰证券。

从处罚原因来看,违规新增产品、尽职调查不规范、其他内控不规范、独立性不足、运作不规范及未有效履行投资管理职责等多被提及;从处罚结果来看,出具警示函及责令整改占据多数,但暂停新增业务资格3个月或6个月的情况亦有之。

在一众券商之中,太平洋证券的违规情况相对严重一些。具体情况是,太平洋证券在2017年3月设立并管理的某资管计划在期限匹配、估值方法上均不符合有关规定,且按照要求不得新增规模,但公司仍违规新增该产品规模。对此,2月27日,云南证监局决定对太平洋证券采取暂停资产管理产品备案3个月、责令处分有关人员的行政监管措施。

因私募资产管理业务存在三大问题,5月4日,国都证券被出具警示函。具体为:一是个别产品未设置明确终止日期,存续期为无固定期限;二是交易管理制度执行不规范,部分投资决策流程执行不到位;三是压力测试间隔规定不符合要求,流动性风险应急预案更新不及时。

5月8日,福州证监局公布两则对英大证券福州五四路证券营业部的罚单,因存在公开推荐私募资产管理产品,投资者适当性管理不到位等问题,该营业部及时任负责人均被出具警示函。

因在开展私募资产管理业务中存在资产管理产品运作不规范、风险评估不到位、识别产品实际投资者审慎不足等情况,同时也因为研报多项违规,5月25日,首创证券被出具警示函。

5月29日,因私募资产管理和资产证券化业务多项违规,长城国瑞证券被责令整改,两名公司相关负责人杨堃、赵洪伟则被出具警示函。其中,公司资管业务的问题主要出在独立性不足、风控不到位、尽职调查不到位、项目存续期限不匹配等方面。

因被福建证监局发现公司资产管理业务存在相关人员收入递延支付执行不到位,个别资产管理产品未切实履行主动管理责任等问题,同样是5月29日,华福证券被出具警示函。

6月2日,因资管业务存在两项违规,信达证券及时任分管高管分别被责令整改和出具警示函。信达证券的问题分别是资产管理业务的内部控制管理不完善、合规管理不到位,以及资产管理产品投资运作不规范,投资决策不审慎,投资对象尽职调查和风险评估不到位等等。