①5月16日,再融资保隆科技成功通过审议,智明达因主动撤回终止审核;

②从2023年8月27日到目前为止,仅56家企业申报再融资业务,撤否数翻倍已达90家,体现出六个特点;

③2024年内,已有3家券商再融资终止审核,券商再融资需聚焦主业。

财联社5月22日讯(记者 黄靖斯)5月19日,在由财联社与华夏基金携手举办的“新时代 新业态——构建财富管理新发展格局”论坛上,中金财富董事总经理梁东擎分享了公司下一阶段发力财富管理的打法和思考。

在主题演讲中,梁东擎对财富管理的四个“灵魂拷问”进行了一一回应。

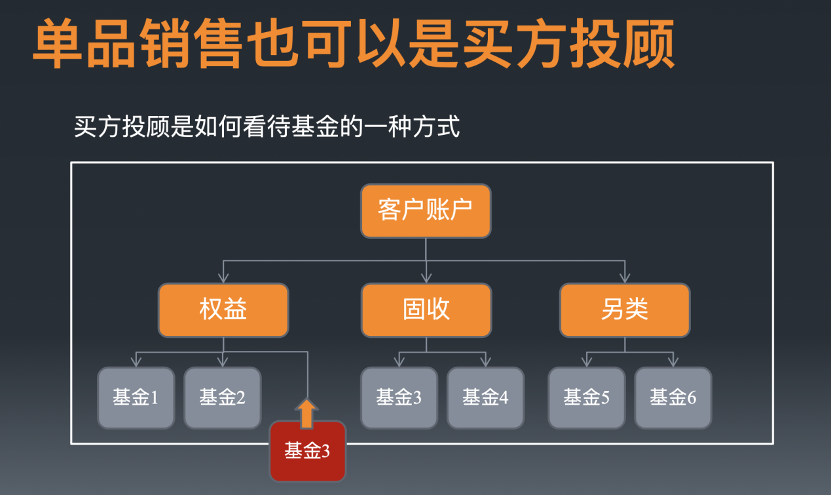

买方投顾就是做FOF吗? 梁东擎提出了“单品销售也可以是买方投顾”的看法,即从前端的业务思想到后端的业务掌控,再到客户对单品的理解,把每个单品销售统一到客户整体的账户配置当中,这样也同样构成一招一式都在践行买方投顾的基础。

管住手重要吗?梁东擎的答案是“管住客户的手,不如管住他的心”。延长投资者的持有期,是提高投资胜率的一个关键因素,但实践表明,通过实行封闭期强制拉长客户的持有时间,不如通过有效配置加强客户对基金长期持有的信心来得有效。

选人重要还是配置重要?从中金财富统计的数据来看,配置账户收益的1/3来自基金经理,2/3的收益来自资产配置,基于此,梁东擎更倾向于相信,通过资产配置服务客户,比预测排名靠前的基金经理是谁的胜率更大。

下任务有用吗?运用科技的手段,让总部的产品和内容直达客户,还是从总部到分支机构再到投顾的多层管理结构,孰优孰劣?梁东擎认为,如何用好科技的手段是值得每一家传统券商去分析和思考的问题。

在演讲中,梁东擎同样表达了对财富管理未来前景的看好,她相信买方投顾一定能助力财富管理机构真正地为客户创造价值,也能够帮助资产管理公司真正获取来自居民部门的长钱。而在财富管理+资产管理机构的合力托举下,资本市场必将迎来更加健康的发展和更加合理的定价,进而实现资本市场直接融资占比提升的愿景。

“提升产品代销收入占比至关重要”

买方投顾已成为财富管理机构普遍接受和认可的模式,这是行业乐见。进一步来看,买方投顾的成败应该用什么指标来度量?梁东擎认为,简而言之就是“从卷销量变成卷存量”,后者指的是客户资产规模保有量。“做大保有量很有难度,因为客户有申购,有赎回,如果客户因为收益或服务等需求没有得到满足而离开,保有量也会受到影响。”梁东擎称。

在梁东擎看来,尽管用一个单一指标去衡量买方投顾不全然合理,但至少目前来看客户资产保有量是相对比较适当和清晰的指标,这或许也是中基协选择公布公募基金保有量的原因。

那么从数据来看,中金财富的买方投顾行至哪一步?梁东擎提供了几组数据:2022年,中金财富的财富管理客户数量达581.65万户,较上年增长28.3%,财富管理业务的产品保有量超3400亿元,较上年增长超10%;买方投顾的产品保有量则稳定在近800亿元。

目前来看,全行业的代销收入占比仍然较低,中金财富的数据是30%左右。对此,梁东擎也透露了中金财富发力买方投顾的下一步打法,即提升稳定类收入或产品代销收入在财富管理总收入中的占比,这对于未来财富管理收入的稳定性将至关重要。

“单品销售也可以是买方投顾”

以客户需求为驱动力,为其匹配中长期财富规划与资产配置,去做那些真正能为客户创造价值的事情——整体来看,资产配置已经成为外界对中金财富践行买方投顾的深刻认知。

那么,问题来了,中金财富是不是只做FOF、基金投顾,不做单品销售?对此,梁东擎的解释是,认为买方投顾等同于做FOF或者基金投顾的想法,或许有些以偏概全。

为了说明单品销售也可以是买方投顾,梁东擎举了一个相对极端的案例。即使中金财富在买方投顾保有量比较大的情况下,对于绝大多数的客户服务,依然是由单一产品的销售去联结的,“在中金财富3500亿的产品保有量当中,单品销售贡献了大多数,真正以FOF形式存在的仅800多亿。”梁东擎表示。

如果说买方投顾是自始至终贯穿客户全生命流程的服务理念,那么,实际上在推广基金单品的同时,每一个单品销售都可以看作是客户在中金财富统一资产配置中的一环。梁东擎进而提到的一个未来设想是,“从前端的业务思想到后端的业务掌控,再到客户对单品的理解,把每个单品销售统一到客户整体的账户配置当中,以此构成一招一式都在践行买方投顾的基础。”而这也是中金财富买方投顾未来探索的重要方向。

“管住客户的手,不如管住客户的心”

提升客户体验、更好地帮助客户实现资产保值增值,这已经成为包括券商、基金、银行和第三方独立销售机构财富管理展业的共识。

由此,梁东擎关注到,近期以来,市场上对于三年期封闭型产品的不满此起彼伏。其原因在于,三年期产品多数发行于2020年下半年或2021年上半年,而这些产品的管理人又有相当一部分是专注于核心资产赛道的基金经理,经历了近两年的市场波动后,产品净值大概率是往下走的。这样一来,对于普通投资者而言,大概率会对这个基金经理失去信心并赎回。

延长投资者的持有期,是提高投资胜率的一个关键因素,但问题是,通过封闭式基金来管住客户的手真的有用吗?梁东擎认为这一想法仍有待商榷。

实际上,与同业交流探讨后,梁东擎更希望看到的是,让开放式基金回归开放式基金的本源,这句话的另一层意思是,封闭期并不一定能够提升基金经理的业绩。对此,梁东擎也提出了与实行封闭期对应的另一种可行思路,即,“通过有效的代销,叠加多元化的资产配置,不断拉长单一客户在开放式产品上的持有期。”

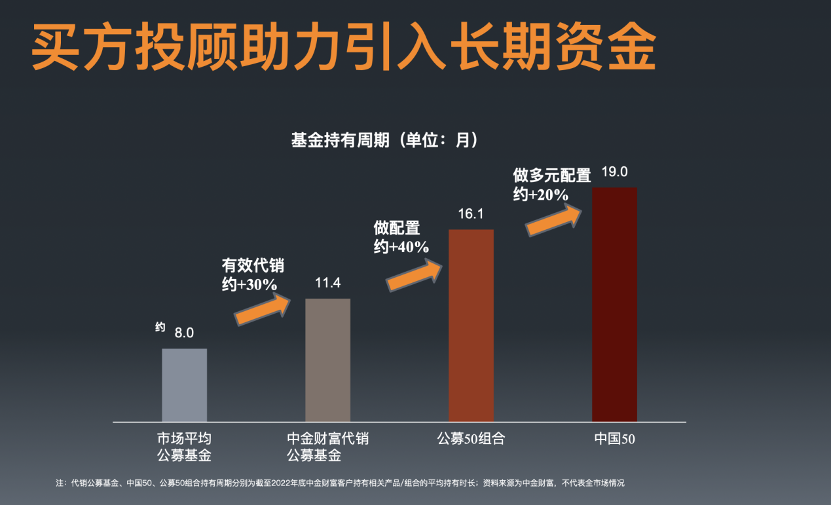

中金财富统计的数据也初步证明了这一思路的可行性。从持有期来看,目前市面上公募基金的平均持有期为8个月;加上运用配置后,中金财富代销的公募基金平均持有期为11.4个月;再看做配置的公募50组合,客户持有期约为16.1个月;接着是实现多元配置的中国50,客户的持有期能达到19个月,且仍有进一步的提升空间。

买方投顾有助于引入长期资金,实践已充分证明。但在梁东擎看来,有意思的点在于,“管住客户的手,不如管住他的心”。这句话可以这么理解——通过实行封闭期强制拉长客户的持有时间,不如通过配置提升客户对基金经理的持有信心来得有效。

对此,梁东擎提供的一个可借鉴思路是,对于资产管理人,可以根据初创、成长到成熟的不同阶段去匹配不同性质的资金,包括自营FOF、资本引荐、配置资金、代销资金等等,力求做到需求端和资产端资金属性、风险能力能够实现高度适配,进而拉长整体的客户持有期。

“配置的价值大于选人的价值”

从2010年到现在的10多年时间当中,梁东擎一直都专注于公募基金的选品工作。但她觉得遗憾的是,市场上很少有基金经理能够做到真正的业绩长青,适应不同市场环境的基金经理更是凤毛麟角。基于这一观察,她带来的疑问是,到底选人、选产品还是配置更重要?

还是用数据说话,梁东擎分别提供了2020年-2022年中金财富客户账户层面平均收益情况。

2020年牛市中,沪深300指数收益率约为27%;炒股收入约为10%,且有75%的客户实现盈利;买产品的收益率约为13%,有92%的客户赚钱;做配置的收益率约为28%,且100%赚钱。这也进一步说明,牛市中,中金财富的客户配置账户基本取得了和指数相当的回报率。

在2021年的震荡市中,沪深300指数累计下跌5.2%;中金财富炒股客户的收益率为6.9%,客户中赚钱的比例为63%;买产品的收益约为2.3%,仅59%的客户赚钱;做配置的账户中,平均收益率约为5.8%,账户盈利占比达到93%。

2022年,沪深300指数出现了更为明显的回调,沪深300指数跌幅为22%;中金财富的股民中,平均收益约为-15.9%;买产品的平均收益约为-13.5%,两者不相上下;而进行多元化资产配置的账户中平均跌幅是5.3%,实现了较好的抗风险能力。

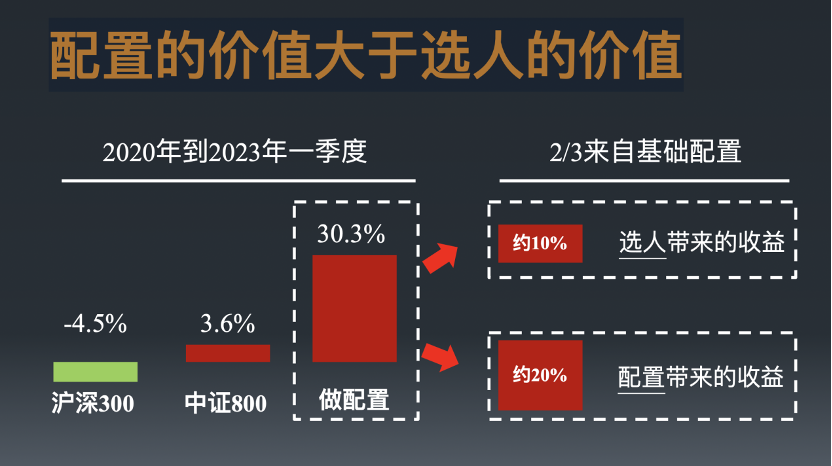

单看每一年的收益,其实中金财富配置账户的收益也没有将指数表现远远甩开,但是三年放在一起来看,中金财富的配置账户却能跑赢——2020年到2023年一季度,沪深300收益为-4.5%,中证800收益为3.6%,而中金财富配置账户的平均收益达到了30.3%。

进一步拆分收益来源的话,配置账户30%的收益当中,有20%是来自资产配置,剩下的10%才是选人——即相应的基金经理跑赢同类产品平均的超额收益带来的。换言之,资产配置贡献了绝大多数的账户收益。

随着市场的聪明钱越来越多,未来指数的代表性也会越来越强,因此梁东擎提出的观点是,通过配置公募基金、甚至ETF甚至就能贡献2/3甚至更高的账户收益的话,那么未来整个公募基金及ETF市场的发展空间必然是不可估量的。同时她也坚信,通过资产配置服务客户,比找到未来明星基金经理是谁,明显具有更高的胜率。

“用科技的手段提升信息传达的有效性”

2022年四季度开始,在震荡市中逆势布局逐渐成为行业共识,向分支机构下达考核指标也是较为常见的做法。但中金财富的情况有些特殊,公司内部并没有向分支机构下任务的传统。

那么,向分支机构下任务到底有没有用呢?梁东擎依旧是列举了一组数据。

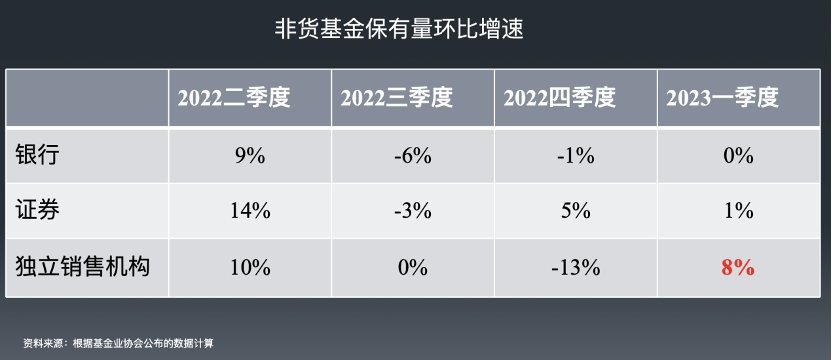

前不久,中基协公布了全行业2023年一季度的公募基金保有规模数据。今年一季度市场走势和客户情绪相较2022年四季度都出现了显著回暖。但从环比增速来看,今年一季度,第三方独立销售机构的数据(8%)要显著跑赢券商(1%)和银行(0%)。

梁东擎认为,这背后或许反映出来的一个情况是,对于传统机构而言,内部传达一个理念,要先经过分公司的层层传递,才能到达一线投顾,进而再传导到客户,这中间出现的信息损耗不可估量。“运用科技的手段,让总部的产品和内容直达客户,还是从总部到分支机构再到投顾的多层管理结构,孰优孰劣?梁东擎认为,如何用好科技的手段是值得每一家传统券商去分析和思考的问题。

在这一方面,梁东擎比较认可科技能为业务带来的赋能。

在理念的传达上,能够通过科技的力量,实现从总部至客户端的一步到位,“通过科技提升对客户的覆盖半径,不仅仅是对普惠金融的响应,更是提高线下客户经理服务半径的必经之路。”梁东擎也给出了她的看法,“尤其是在市场缺乏信心的时刻,科技的手段可以有效避免信息传达的漏损,这也将会是中金财富未来努力的方向。”