①本周多只A500ETF密集公告做市商,一只基金甚至公告了14家券商为其提供做市服务;

②基金公司积极为旗下产品引入做市商,体现出A500ETF的持续营销竞争十分激烈。

财联社5月20日讯(记者 高艳云)5月19日,在财联社与华夏基金共同举办的“新时代新业态——构建财富管理新发展格局”论坛上,九州证券总裁邓晖带来《财富管理大潮中的券业力量》的深度解码。而这也是邓晖重返证券行业后的首次公开亮相。

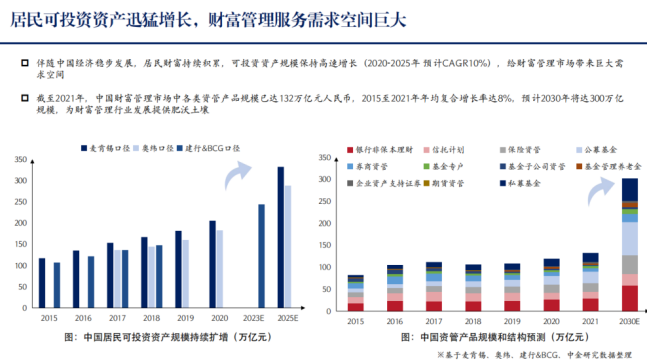

邓晖指出,居民可投资资产迅猛增长,财富管理服务需求空间巨大;高净值客户数量和可投资资产规模逐年攀升,财富管理机构的目标客群快速扩张;居民财富配置向金融资产转化,多元化资产配置重要性日益凸显,财富管理市场有望承接广阔增量资金;券商在财富管理行业市占率上升趋势明显,已成为一股不可忽视的力量;加速推进财富管理转型成为证券行业近年来的普遍共识和重要战略方向。

财富管理大潮中,券商有哪些竞争优势?邓晖认为,国内券商将在财富管理行业中扮演重要角色,未来发展大有可为。在财富管理产业链中,券商可以凭借自身资源禀赋,找寻差异化竞争优势;构建财富管理核心竞争优势,包括全品类资产牌照优势、金字塔型客户分层优势、专业投顾及资产配置优势、数字化生态优势。

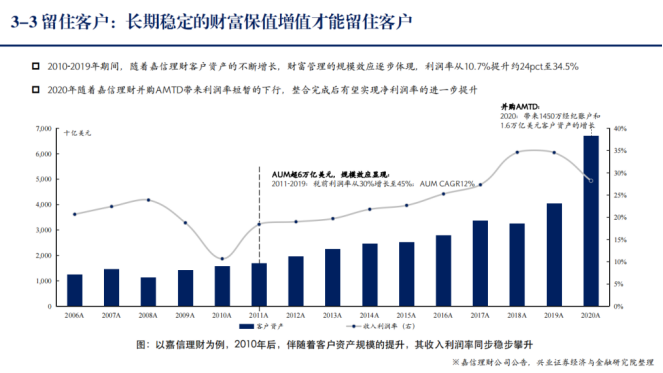

邓晖将券商财富管理转型的解锁密码归结为,真正以客户需求为中心,加宽长板、补齐短板。全球财富增速放缓的背景下,客户财富管理需求出现变化,避险情绪主导,客户财富管理需求从快速增值向先保值后增值转变。真正为客户创造价值才能获得新客户,长期稳定的财富保值增值才能留住客户。

居民财富向金融资产迁移已是定局

邓晖提到,财富管理工作是一个“三高”职业,即“高水平、高素质、高标准”,“高水平”是指相关业务要求从业人员具备发现问题并能解决问题的实战经验;“高素质”是指要有融汇各种专业、合法合规,服务于客户所需的协调能力;“高标准”是指要有恪守见财不起意,并且能够保护客户隐私的道德操守。

“一个真正意义上合格的财富管理者,就像是身怀绝技、义薄云天的侠客,既能受人之托、忠人之事,也能遵守江湖规矩。财富管理的江湖风高浪急,头上悬着政策法规的戒尺,身边萦绕着权责利益的纠葛,脚下还布满了市场博弈的暗坑。业界公认的优秀财富管理专业人士和机构是稀缺品,但不可否认的是,专业的财富管理正在成为全社会的刚需。”邓晖如是称。

邓晖将财富管理行业现状概括为“貌似红海的蓝海”,之所以说是“红海”,是因为部分从业人员素质低下,行业发展低质,需求信任低迷。说财富管理行业是蓝海,是因为在社会法制化、分工精细化以及财富迭代化的大背景下,拥有合法的财富和实现财富的保值增值,是每一个人追求美好生活的根本保障。

邓晖认为,居民可投资资产迅猛增长,财富管理服务需求空间巨大。

伴随中国经济稳步发展,居民财富持续积累,可投资资产规模保持高速增长,给财富管理市场带来巨大需求空间。

数据统计显示,截至2021年,中国财富管理市场中各类资管产品规模已达132万亿元,2015至2021年年均复合增长率达8%,市场预计2030年将达300万亿元规模,为财富管理行业发展提供肥沃土壤。

邓晖提到,高净值客户数量和可投资资产规模逐年攀升,财富管理机构的目标客群快速扩张。

过去十余年,中国高净值客户(可投资资产1000万元以上)数量不断增加,2008-2020年年度复合增长率达20%;高净值客户可投资资产规模持续增长,2008-2020年年度复合增长率达21%,为财富管理行业带来了更多市场机遇。

邓晖称,居民财富配置向金融资产转化,多元化资产配置重要性日益凸显,财富管理市场有望承接广阔增量资金。

“居民财富结构中金融资产配置比例将持续提升,人口结构变化及‘房住不炒’定位,叠加资本市场改革深化,优质股票和债务类资产供给加大,居民财富配置向金融资产迁移已是定局。”邓晖如是说。

金融资产配置更加多元,权益资产吸引力日益提升。全球资本市场大幅波动成为常态,不同市场及不同资产之间相关性显著增强,投资者风险偏好分化,对多元化资产配置更加关注;加之资管新规破刚兑、理财产品净值化转型、无风险收益率下降,权益资产吸引力在持续提升。

邓晖认为,券商在财富管理行业市占率上升趋势明显,已成为一股不可忽视的力量。

2022年,以大中型为主的券商金融产品销量及保有规模稳步增长,不少券商有历史性突破。现象级变化是中信证券、华泰证券进入代销保有规模前十。

邓晖提到,加速推进财富管理转型,成为证券行业近年来的普遍共识和重要战略方向。

“伴随股票交易佣金率持续下降,经纪业务发展已不能仅靠市场成交额与活跃度的提升,代销金融产品业务作为券商财富管理转型切入点,已成为重要发力方向,近年来代销收入占比的持续提升,是整个券商行业财富管理转型加速趋势的写照。”邓晖称。

券商将在财富管理业扮演重要角色

邓晖认为,国内券商将在财富管理行业中扮演重要角色,未来发展大有可为。

邓晖提到,观察财富管理的海外市场,各财富管理机构呈现不同的竞争格局,可以发现券商是一股非常不可忽视的力量。

对比银行、券商、公募基金、信托、线上第三方机构五个财富管理业态,从客户风险偏好、渠道触达能力、投研专业能力,科技应用水平四个维度分析,邓晖认为券商长板突出,短板较少,能力相对较为全面,国内券商将来在整个财富管理行业中扮演非常重要的角色。

邓晖指出,通过“高风险偏好客群+全业务链+领先投研能力”,券商可以更好地匹配客户差异化、风险偏好的投资需求,提升其资产配置效率。

在财富管理产业链中,邓晖认为券商可以凭借自身资源禀赋,找寻差异化竞争优势。券商的资源禀赋在财富管理的上游、中游、下游均有体现,这是其他财富管理机构难以全面具备的。

邓晖指出,构建财富管理核心竞争优势,包括全品类资产牌照优势,金字塔型客户分层优势,专业投顾及资产配置优势,数字化生态优势。

“券商已经拥抱、深耕数字化技术多年,为抢占科技赋能财富管理制高点奠定了坚实基础,一是安全透明的三方存管账户体系,二是先进的AI智能化客户身份识别,三是有效的极速交易策略。”邓晖如是说。

同时,邓晖指出,在财富管理转型实践中,券商往往难以充分发挥优势的症结包括业务板块部门墙高筑,跨板块业务整合较难;业务团队单打独斗,综合服务能力不足,激励机制较为短期,长期经营客户价值得不到快速体现。

真正以客户需求为中心是券商转型解锁密码

邓晖认为,券商财富管理转型的解锁密码是,真正以客户需求为中心,加宽长板、补齐短板。

“券商应以客户资产保值增值为己任,以专业能力为客户创造价值,提升客户财富管理的体验。”邓晖如是说。

邓晖指出,全球财富增速放缓的背景下,客户财富管理需求出现变化,避险情绪主导,客户财富管理需求从快速增值向先保值后增值转变。

“财富管理机构只有熨平市场波动,真正为投资者带来收益,才能获得客户信任,并打开新客户的市场。传统经纪业务模式之所以难以为继、客户流失严重,根本原因在于没有真正为客户创造价值。”邓晖说。

此外,邓晖认为,长期稳定的财富保值增值才能留住客户。

服务客户方面,邓晖指出,数字化技术将对传统产业构成颠覆式冲击,金融科技已在财富管理行业工作流程中广泛应用,带来了全价值链的改造升级;金融科技不只是一种中后台辅助手段,将重构财富管理行业发展路径,成为财富管理机构获取竞争优势的关键抓手。

“客户为本,体验为王,价值驱动,专业导向,以核心优势解码转型路径,在财富管理大潮中彰显券业力量。”邓晖称。