①上市企业35家,融资合计263.24亿元,同比减少63家,融资额同比下滑76.23%;

②已公布终止审查企业120家,较去年同期增33家;因撤材料终止IPO的有117家,占比高达97.5%。

财联社1月19日讯(记者 林坚)经过两个月的征求意见,市场极为关注的北交所做市交易业务细则以及配套指引正式稿于1月19日“官宣”,并同步实施。财联社记者注意到,根据目前进展,北交所引入混合交易做市制度有望在兔年春节后正式落地,并于今年一季度或可正式引入做市商开展报价。

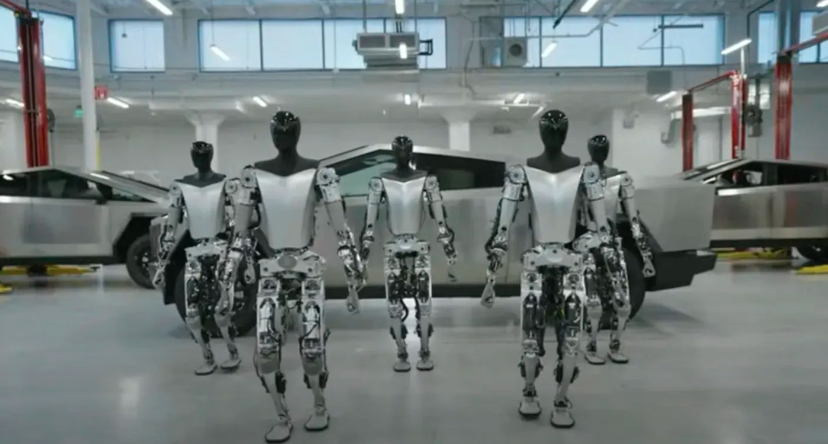

图为北交所发布实施做市交易业务规则

北交所做市细则及配套指引对券商开展北交所股票做市交易业务的流程、权利义务和监督管理等方面予以规定,于2022年11月18日开始向市场公开征求意见。北交所表示,从意见反馈情况看,市场各方积极支持北交所推出做市制度,总体认可规则内容,并就业务细节安排积极建言献策。北交所对市场意见进行了深入分析和广泛调研,对其中合理意见予以充分采纳。

八大看点,涉及做市商资格与监管安排

聚焦业务细则最终版与征求意见稿,部分券商做市业务负责人告诉记者,二者相差不大。经过梳理有如下内容值得关注:

北交所上市公司股票做市交易业务,是指符合条件的做市商,按照本细则规定和做市协议约定在上市公司股票竞价交易中提供持续双向报价等流动性服务的业务。而北交所会员经证监会核准取得上市证券做市交易业务资格的,开通北交所做市交易权限后,可以向北交所备案为特定股票提供做市服务。

做市商有下列情形之一的,北交所可以取消其做市交易权限:不再具备上市证券做市交易业务资格;出现严重违法违规行为;北交所规定或者做市协议约定的其他情形。做市商被取消做市交易权限的,1年内不得重新申请开通。

做市商开展做市交易业务,可使用自有股票、从中国证券金融股份有限公司借入的股票或者其他有权处分的股票。做市商通过参与公开发行获取做市股票的,不得使用做市专用证券账户参与战略配售。

做市商通过做市专用证券账户持有的上市公司股份原则上应当不超过上市公司已发行股份的5%。做市商通过做市专用证券账户持有的股份,参照自营持有股份,纳入证券公司持有同一上市公司股份数量合并计算,适用权益变动披露及短线交易等相关规定。

做市商买卖双向各自累计申报数量应当不低于1000股。

北交所会根据做市指标、做市绩效和监管合规等情况,定期开展做市商评价,并向市场公告。

北交所可以根据做市商做市表现和监管需要,对做市商开展现场或非现场检查,做市商应当积极配合,如实提供相关材料和说明。

做市商主动申请退出为特定股票做市的,退出后6个月内不得重新申请为同一只股票做市;做市商主动申请退出为所有股票做市的,退出后1年内不得重新申请为北交所任一股票做市。

做市商评级与违法违规行为深度挂钩

整体来看,修订后的做市细则共五章、三十四条,主要内容包括三个方面:

一是明确做市服务申请与终止。北交所对做市商实行交易权限管理,取得上市证券做市交易业务资格的会员在开通做市交易权限后,可以备案为特定股票做市。同时,鼓励保荐机构为其保荐股票提供做市服务。

二是明确做市商权利与义务。做市商应当向市场持续提供符合价差和数量要求的双向报价。北交所将对做市商做市交易业务开展情况进行评价,对积极展业的做市商给予适当激励。

三是明确做市商监督管理要求。做市商应当建立风险防范与业务隔离制度、异常交易监控机制,不得实施异常交易行为,确保业务合规有序开展。

而修订后的做市指引共九章、六十条,主要在做市细则相关规定的基础上对做市商开展北交所股票做市交易业务的流程、做市商监督管理要求和评价激励机制安排、做市商内部管理要求等进行了进一步细化。

值得一提的是,上述指引中提到,北交所对做市商季度评价采用评分制。评分项包括得分项与减分项,得分项分值减去减分项分值为做市商季度评价得分。得分项分值减去减分项分值为负的,记为0分。做市商因开展做市交易业务出现违法违规行为被北交所采取纪律处分,或被证监会采取行政监管措施或行政处罚的,季度评价记为0分。

季度评价期内,做市商因开展做市交易业务出现违法违规行为被北交所采取自律监管措施的,按以下原则计算监管指标扣分值:

被采取口头警示、监管关注、约见谈话、要求提交书面承诺的自律监管措施的,每次扣10分;

被采取出具警示函、限期改正、暂停证券账户交易的自律监管措施的,每次扣30分;

被采取限制证券账户交易、暂停受理或办理相关业务的自律监管措施的,每次扣50分。

受访人士称,北交所做市制度带动北交所二级市场向好。一方面,业务开展前,做市商会通过二级市场获取一定量的库存股作为安全垫,此举将为市场注入增量资金,粗略估计或有近亿元的净资金流入。

另一方面,预计未来北交所混合交易制度正式施行可为市场持续注入流动性。科创板于2022年下半年引入做市制度,从其实践效果看,混合交易制度推出后,市场流动性水平进一步提升。据统计,科创板做市股票首月成交金额合计增长约150亿元,换手率水平也有所上升。

北交所表示,本次规则正式发布后,将在证监会的统一领导下,进一步推动各市场参与者完成技术改造,同时组织适格会员开展包括权限申请、股票备案等业务准备工作,全力保障做市业务平稳落地。待全部准备工作就绪后,将另行公告,启动做市交易。

新三板做市商暂无缘北交所

北交所表示,北交所做市采用在单一证券交易中实施竞价与做市并行的混合交易制度,相关做市交易模式在国际证券市场中有着丰富的实践经验。北交所在竞价交易的基础上引入做市商实行混合交易制度,有助于增加市场订单深度,提升市场稳定性,缩小市场买卖价差,降低投资者交易成本,引入增量资金,提升市场流动性,服务市场高质量扩容。

截至目前,北交所已于1月14日组织市场参与各方顺利完成第一次全网测试,后续拟于2月4日组织开展第二次全网测试。可以说,北交所做市“开闸”愈发临近,而在当前,市场颇为关心首批北交所做市商名单。

记者注意到,证监会在《证券公司科创板股票做市交易业务试点规定》对科创板做市商条件进行了明确,同时可适用北交所做市。这意味着,北交所做市商名单大致轮廓已经浮现。目前,科创板做市商分别为申万宏源、华泰证券、银河证券、中信建投、东方证券、财通证券、国信证券、国金证券、中信证券、招商证券、兴业证券、东吴证券、浙商证券、国泰君安等14家,还有券商正在办理审批流程。

据记者进一步了解,北交所目前正针对适格券商开展全面动员,而15家已取得证监会做市资格的券商几乎全部表示拟参与北交所首批做市。有业界人士预测,北交所首批做市标的约在50只,头部股票做市商可能会达到四五家,多数股票做市商一两家。

值得一提的是,自从北交所做市细则及配套指引征求意见稿发出后,便有业界人士呼吁做市商可有条件地将新三板做市商纳入进来。数据显示,新三板做市商共有68家,按此计算,预计还有超50家新三板券商暂不能参与北交所做市。

有业界人士近日在受访时提到,目前股转系统的做市商基本都是伴随股转和北交所一路共同成长的,为市场发展做出了中介机构应有的贡献,同时股转和北交所也培育了一批走特色发展道路的券商。因此建议允许目前股转系统做市商平移到北交所,自动获得北交所的做市业务资格。

记者留意到,北交所方面后续还会积极推进做市商扩容,为二级市场持续引入新生交投力量。