①广东美的电气有限公司发生工商变更,企业名称变更为库卡机器人自动化(广东)股份有限公司。

②近年来美的在机器人领域动作频频,重点布局工业、家用、人形机器人三个方向。

《科创板日报》12月31日讯(特约记者 吴默名) 近日,铂力特对外披露了定增首轮问询回复材料,重点解释了本次募投项目新增产能是否能够充分消化、是否属于重复投资、前次IPO募投项目工程进度等问题。

值得关注的是,铂力特上市三年三次募资加码主业,但2020年以来业绩并没有得到明显改善、产能利用率低。本次再度大规模扩产,存在产能闲置的风险。

华北某券商分析人士向《科创板日报》记者表示,目前3D打印技术在下游应用还处于“摸着石头过河”初期阶段,“一般一个新产品从真正达到应用级别到实现产品化,至少需要5-10年时间”。

上市一年后开始亏损

铂力特脱胎于知名高校西北工业大学,于2019年7月登陆科创板,主营业务产品包括金属3D打印设备、金属3D打印定制化产品、金属3D打印原材料。

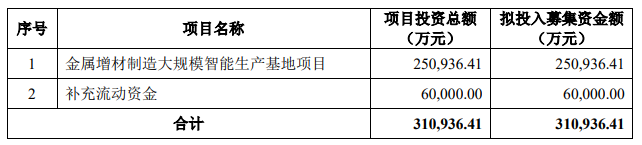

《科创板日报》记者注意到,铂力特上市三年三次募资加码主业。2019年7月,公司通过IPO实际募资5.99亿元用于金属增材制造智能工厂项目建设;2021年7月,公司拟向金属增材制造产业创新能力建设项目投资不超过20亿;今年8月,拟募资31.1亿元,用于金属增材制造大规模智能生产基地项目、补充流动资金。

然而,巨额的投入背后是公司上市一年后业绩便开始亏损。财务数据显示,自2020年以来,公司有8个季度扣非归母净利润为负值。截至2022年9月末,公司扣非归母净利润为-0.51亿元。

上交所问询函中指出,铂力特需要解释公司3D打印定制化产品及技术服务业务毛利率大幅下降、3D打印原材料业务毛利率增长较快的原因,上述两项主营业务毛利率变动趋势相反的原因及合理性。

铂力特方面称,3D打印定制化产品毛利率下降,是因为公司2021年部分产品实现了小批量批产、部分客户产品结构变化,相关毛利率较上一年度下降。并且公司承接部分特殊型号零件任务,相关产品毛利率水平较低所致。

“3D打印行业前景很好,但SLM等技术受限,还没到那个可以吹起来的风口。”华南某3D打印公司技术专家霍启明(化名)对《科创板日报》记者表示,目前金属3D打印受限于技术瓶颈,精度差、成本高昂等因素限制,在实用性上与传统自动化机床等比较没优势,导致在下游应用市场的产品普及度不高,跟它应用领域的规模相比,不值一提,占比远不足1%。

“以航天航空领域为例,在航空发动机、散热鳍片、水道、气流道、燃烧室等得到初步应用,但应用范围有限,离实现大规模量产还有很长的距离要走。”霍启明进一步表示。

募资规模为总资产1.15倍

对于公司而言,本次募资的规模并不小,相当于再造一个铂力特。截至2022年9月末,公司总资产为26.94亿元,而本次定增计划募资31.09亿元,为总资产规模的1.15倍。

本次拟定增项目中,铂力特拟新增3D打印金属增材制造定制化产品打印机时160.38万小时、3D打印原材料产能800吨,而截至2022年9月,公司3D打印原材料产能仅为220吨。

新增800吨3D打印原材料产能,较目前的220吨产能猛增3.64倍。然而从产能利用率等数据来看,铂力特大规模扩产显得有些“激进”,存在产能闲置的风险。

上交所问询函显示,公司报告期内3D打印定制化产品产能利用率逐年下降。2019年至2021年末,3D打印原材料产能利用率为86.00%、92.26%、86.97%和86.02%,产销率均低于20%。2022年1-6月,公司3D打印定制化产品产能利用率仍然偏低。

此外,作为公司本次募投项目之一,金属3D打印原材料业务2022年上半年销售量仅9.02 吨,产销率8.74%。

对此,铂力特在回复函中解释称,一方面公司部分金属3D打印原材料生产线进行技术升级,加装新系统模块,安装施工及调试期间暂停生产;另一方面受疫情管控等因素影响,公司金属3D打印粉末使用的棒材等原材料在2022年4-6月份未能及时采购到货,受原材料不足影响,公司2条粉末生产线在此期间产能利用率不足70%。