①联合石油数据库(JODI)最新数据称,2月份沙特阿拉伯原油产量达到 901 万桶/日,创七个月来新高;

②数据还显示,2月沙特原油出口量升至632万桶/日,为三个月以来新高;

③与此同时,2月沙特炼油厂产量飙升至五个月高点。

财联社11月26日讯,世界各国中央银行正在增加黄金储备。国际调查机构称,2022年黄金购买量将创20世纪60年代以来最高水平。

世界黄金协会11月发布的报告显示,今年第三季度全球央行黄金净购买量为399.3吨,是去年同期4倍以上。与第一季度的87.7吨、第二季度的186吨相比,黄金净购买量逐渐增加,前三个季度的累计净购买量已超过自1967年有统计数据以来单年最大净购买量。过去10年里,全球央行和公共机构开始增加黄金储备。黄金流动性高,不存在发行实体,因此主权风险(政府债务信用危机)极低,被称为“无国籍货币”。

黄金定价的核心在于实际利率。由于实际利率隐含了黄金的机会成本,因此两者呈显著的负相关关系。复盘2020年以来的金价走势可以更清楚地了解这一点:

根据美国劳工部11月10日发布数据,美国10月CPI同比升7.7%,预期升7.9%;核心CPI同比升6.3%,预期升6.5%,CPI增速回落程度高于市场预期。最新的联邦基金期货显示,市场预期美联储12月份加息50个基点的几率约为80.6%,这一比例显著高于此前的56.8%。

随着通胀拐点的出现,市场预期美联储加息和美元指数的双重拐点或已出现。受此刺激,金价快速上涨,11月以来伦敦金涨幅最高已达9.36%。

2015年至2018年的加息周期,美联储将基准利率从0.25%上调至2.50%,最后一次加息时间为2018年12月20日。在此之前金价已启动上涨,2018年8月至12月,伦敦金价涨幅为7.3%。2018年12月美联储加息结束,金价短暂调整后开启长达一年半的上涨行情,至2020年8月升破2000美元/盎司,区间涨幅超过60%。2022年相似的“抢跑行情”再现,尽管市场预期美联储仍将继续加息,但受益于激进加息预期放缓和美元指数快速回落,金价快速拉升。

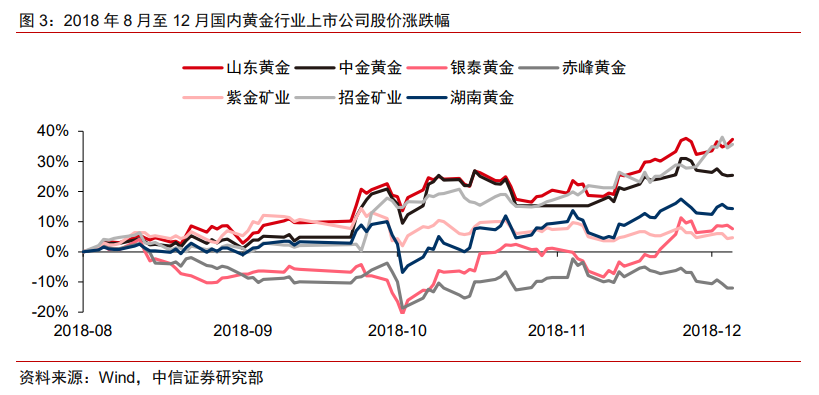

据中信证券统计,2018年8月-12月,金价在美联储加息结束前即启动上涨,黄金股同样出现“抢跑”。从涨幅看,山东黄金、招金矿业和中金黄金居前三位,区间涨幅分别为37%、36%和25%。从公司性质看,涨幅靠前的股票主要为黄金主业突出、产量较大的传统龙头股,其余黄金业务占比偏低或黄金产量较小的股票走势偏弱。这反映出在金价上涨趋势基本确立后,市场更加偏好具备产量规模优势、且黄金业务收入(利润)占比更高的行业龙头。

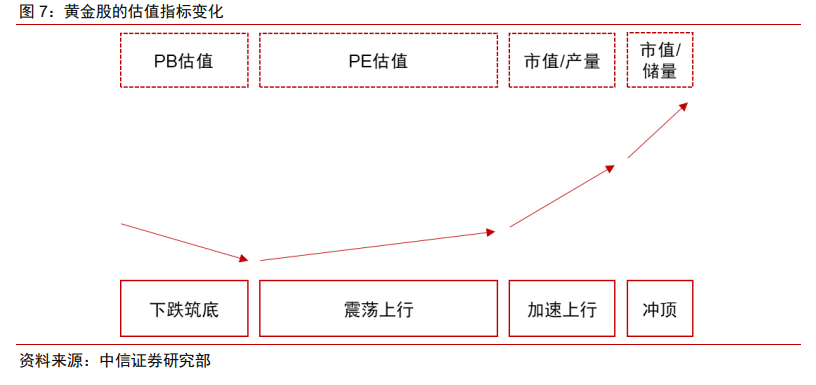

中信证券研报指出,金企的股价走势和金价有明显的相关性,在金价上涨的周期中,不同阶段适用于不同的估值方法。总体来看,在金价确立涨势初期,一般适用于PE估值,以反映企业盈利随金属价格上涨而改善的预期。但在金属价格快速上涨的阶段,公司的实际盈利一般落后于预期盈利,这往往使得各类财务估值指标偏离正常值,有效性减弱。市值/产量衡量的是单位黄金产量对应的公司市值,黄金企业的盈利释放一般与黄金产量相关,企业具备更小的市值产量比往往能在金价上涨阶段取得更大的业绩和估值涨幅,同时这一指标具备更强的时效性,常被用作金价快速上涨阶段的参考指标。随着金价进一步上涨甚至突破前高,市值/储量可继续作为估值指标,反映黄金企业的资源价值上限。

中信证券指出,随着金价上涨趋势进一步确认,具备黄金产量和资源量规模优势的企业将更加受益。推荐山东黄金、紫金矿业和赤峰黄金,建议关注银泰黄金、中金黄金和招金矿业(H)。